Hiệu quả tài chính của một công ty là hệ thống các chỉ tiêu đóng vai trò quan trọng đối với các bên liên quan như các nhà đầu tư, nhà quản lý, chủ nợ,… trong việc ra các quyết định kinh doanh hoặc đầu tư. Do vậy, hiệu quả tài chính là một chủ đề nghiên cứu thu hút được sự quan tâm của khá nhiều học giả, đặc biệt được nghiên cứu trong các sự kiện của công ty như các đợt phát hành cổ phiếu: Phát hành lần đầu (IPO); hoặc phát hành bổ sung (SEO). Ritter (1997) đã thực hiện một nghiên cứu đầu tiên và có ảnh hưởng lớn tới các nghiên cứu sau này về hiệu quả tài chính của các doanh nghiệp sau IPO, nghiên cứu đã cung cấp bằng chứng cho thấy các công ty đều có hiệu quả tài chính trong dài hạn kém đi sau sự kiện. Theo sau đó, có khá nhiều các nghiên cứu được thực hiện ở các quốc gia phát triển như Anh, Mỹ, nhưng kết quả còn nhiều tranh cãi từ việc tìm thấy bằng chứng hiệu quả tài chính giảm cho tới hiệu quả tài chính tăng sau các sự kiện IPO, SEO. Phần lớn các nghiên cứu chỉ tập trung vào các sự kiện IPO và SEO mà rất ít nghiên cứu được thực hiện về hiệu quả tài chính xung quanh sự kiện niêm yết. Trong khi đó, niêm yết là một sự kiện khi một công ty phát hành có chứng khoán được giao dịch trên Sở giao dịch chứng khoán, đây là một chìa khóa mở ra cơ hội cho doanh nghiệp trong việc tìm kiếm nguồn vốn và nâng cao uy tín. Tuy nhiên, để được niêm yết thì các doanh nghiệp cần phải đáp ứng đầy đủ các điều kiện về vốn, hoạt động kinh doanh và khả năng tài chính trước niêm yết.

Động cơ tương tự như IPO và SEO, các nhà quản lý của công ty dự kiến niêm yết có thể sẽ phù phép để tăng lợi nhuận bằng các phương pháp kế toán trước khi niêm yết để đáp ứng các yêu cầu niêm yết và đồng thời tạo ra sự lạc quan của các nhà đầu tư (Charitou & Louca (2003). Sau đó, lợi nhuận được phù phép thực hiện trước đó sẽ bị đảo ngược và dẫn tới một sự suy giảm hiệu quả tài chính (đo lường bằng chỉ tiêu lợi nhuận) của các công ty này sau niêm yết. Tại các sự kiện này, hầu hết các công ty sẽ lựa chọn thời điểm niêm yết trùng với thời điểm kết quả hoạt động đạt mức cao nhất, điều này chỉ là tạm thời và không bền vững (Loughran và Ritter (1995). Do đó, các nhà đầu tư sẽ thất vọng về hiệu quả tài chính giảm đi sau sự kiện, điều này có thể dẫn tới sự giảm giá cổ phiếu của công ty trên thị trường và kết quả dẫn tới sự kém hiệu quả tài chính (hiệu suất cổ phiếu) trong dài hạn.

Do vậy, nghiên cứu này được thực hiện nhằm: Thứ nhất, cung cấp sự hiểu biết tốt hơn về hiệu quả tài chính xung quanh niêm yết. Thứ hai, nghiên cứu thực hiện tại các quốc gia mới nổi nói chung và Việt Nam nói riêng. Thứ ba, nghiên cứu tại thị trường có hệ thống thể chế độc đáo với đặc điểm đặc thù riêng biệt và điều kiện lợi nhuận trước khi niêm yết đối với các công ty niêm yết, các yêu cầu niêm yết đã được sửa đổi nhiều lần với các điều kiện như vốn pháp định; cơ cấu vốn; lợi nhuận; thực hành kế toán và công bố thông tin.

CHỌN MẪU VÀ PHƯƠNG PHÁP NGHIÊN CỨU

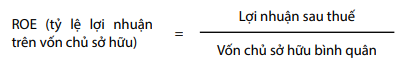

Đo lường hiệu quả tài chính – đo lường bằng chỉ tiêu lợi nhuận

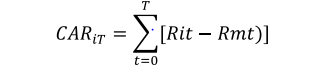

Đo lường hiệu quả tài chính dựa trên thông tin thị trường - Hiệu suất cổ phiếu dài hạn

CAR (Ritter (1991) tỷ suất lợi nhuận tích lũy bất thường, được sử dụng đánh giá khả năng sinh lời của một cổ phiếu mà nhà đầu tư nắm giữ trong dài hạn, dựa trên giá cổ phiếu và điểm chuẩn thị trường chỉ số VN index cho 3 giai đoạn 12, 24, 36 tháng

Rmt: tỷ suất lợi nhuận điều chỉnh theo điểm chuẩn thị trường VN index tháng t Rit là tỷ suất lợi nhuận cổ phiếu của công ty i tháng t

Chọn mẫu

Trong nghiên cứu này, tác giả thực hiện nghiên cứu thực nghiệm tại các công ty niêm yết trong giai đoạn 2009-2017 bao gồm 189 công ty niêm yết. Với hiệu suất cổ phiếu dài hạn được tính cho các 3 giai đoạn sau niêm yết, với các công ty niêm yết tại năm 2017 sẽ không có đủ số liệu để tính CAR36, nghiên cứu loại bỏ 28 công ty niêm yết tại năm 2017, mẫu nghiên cứu còn lại là 161 quan sát.

KẾT QUẢ NGHIÊN CỨU

Kết quả nghiên cứu: hiệu quả tài chính - đo lường bằng chỉ tiêu lợi nhuận (ROE)

Bảng 1: Thống kê mô tả tỷ lệ lợi nhuận trên vốn chủ sở hữu (ROE)

ROE |

Mẫu |

Trung bình |

Trung vị |

Nhỏ nhất |

Lớn nhất |

ROE (năm trước niêm yết) |

189 |

0.2185 |

0.1685 |

0.0052 |

1.587 |

ROE (năm niêm yết) |

189 |

0.2150 |

0.1850 |

0.0009 |

0.7358 |

ROE (sau niêm yết 01 năm) |

189 |

0.1597 |

0.1430 |

-0.3178 |

0.6996 |

ROE (sau niêm yết 02 năm) |

189 |

0.1206 |

0.1031 |

-0.1813 |

0.6187 |

Bảng 1 trình bày thống kê mô tả về hiệu quả tài chính (đo lường bằng chỉ số ROE) được tính cho 4 năm. Kết quả cho thấy trung bình ROE đạt giá trị cao nhất trong năm trước niêm yết, sau đó xu hướng giảm dần trong năm niêm yết và 2 năm sau niêm yết.

Bảng 2 cho kết quả thấy trung bình ROE cao nhất trong năm trước niêm yết, theo sau đó là sự giảm dần qua các năm, cụ thể trung bình ROE của năm trước niêm yết và năm niêm yết cao hơn so với 2 năm sau niêm yết, và năm t+1 cao hơn so với năm t+2 với mức ý nghĩa 1%.

Bảng 2: So sánh trung bình (ROE) giữa các năm (Matched - pairs t test)

ROE |

Kết quả H1( giả thuyết trái lập) |

P- value mean(diff )<0 |

P- value mean(diff )=0 |

P- value mean(diff )>0 |

ROE(năm trước niêm yết) và ROE(năm niêm yết) |

0.6003 |

0.7994 |

0.3997 |

ROE(năm trước niêm yết) và ROE (sau niêm yết 1 năm) |

0.0000 |

0.0001 |

0.0000 |

ROE(năm trước niêm yết) và ROE (sau niêm yết 2 năm) |

1.0000 |

0.0000 |

0.0000 |

ROE(năm niêm yết) và ROE(sau niêm yết 1 năm) |

1.0000 |

0.0000 |

0.0000 |

ROE(năm niêm yết) và ROE (sau niêm yết 2 năm) |

1.0000 |

0.0000 |

0.0000 |

ROE (sau niêm yết 1 năm) và ROE(sau niêm yết 2 năm) |

1.0000 |

0.0000 |

0.0000 |

Tóm lại, bằng chứng cho thấy rằng hiệu quả tài chính (ROE) được tìm thấy cao nhất tại các năm trước niêm yết và năm sau niêm yết, và sau đó giảm trong các năm tiếp theo, đặc biệt là trong năm thứ hai sau niêm yết sẽ có giá trị thấp nhất.

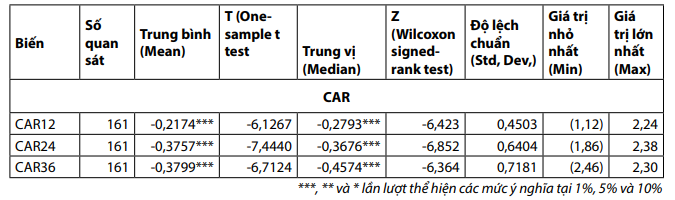

Kết quả nghiên cứu: hiệu quả tài chính – đo lường dựa trên thông tin thị trường (CAR).

Bảng 3, kết quả đều cho thấy hiệu quả tài chính (hiệu suất cổ phiếu) đều thấp hơn đáng kể các chỉ số (đều mang giá trị âm), và giảm dần qua các giai đoạn. Cả trung bình và trung vị đều cho thấy mức kém hiệu quả nhất vào giai đoạn nắm giữ thứ 3 (CAR36) với trung bình giá trị thấp nhất là -0,3799, trung vị giá trị thấp nhất là -0,4574.

Tiếp theo, kết quả cho thấy, trung bình và trung vị của chỉ số CAR cho cả 3 giai đoạn nắm giữ đều khác 0 và nhỏ hơn 0 với mức ý nghĩa 1%. Kết quả này ủng hộ quan điểm cho rằng sự tồn tại của hiệu suất cổ phiếu kém đi sau niêm yết.

Bảng 3: Thống kê mô tả hiệu suất cổ phiếu CAR cho 3 giai đoạn nắm giữ

Kết quả kiểm định trung bình tại bảng 4 hoàn toàn tương đồng với kiểm định trung vị tại bảng 5. Bảng 4 và 5, trình bày kết quả so sánh trung bình (trung vị) của CAR giữa 3 giai đoạn nắm giữ. Kết quả nhất quán đều cho thấy trung bình và trung vị CAR24, CAR36 nhỏ hơn so với CAR12 với mức ý nghĩa 1%, trong khi đó chưa thể kết luận sự khác nhau giữa CAR24 và CAR36.

Bảng 4: So sánh trung bình CAR dựa trên Matched-Pairs t-Test

CAR |

P- value mean(diff )<0 |

P- value mean(diff )=0 |

P- value mean(diff )>0 |

|

So sánh CAR12 và CAR 24 |

1,0000 |

0,0000 |

0,0000 |

|

So sánh CAR 12 và CAR 36 |

0,9998 |

0,0003 |

0,0002 |

|

So sánh CAR 24 và CAR 36 |

0,5535 |

0,8929 |

0,4465 |

Bảng 5: So sánh trung vị CAR dựa Wilcoxon Signed-Rank

CAR |

Xếp hạng dương |

Xếp hạng âm |

p-value |

Z-score |

So sánh CAR12 và CAR 24 |

111 |

50 |

0,0000 |

4,55 |

So sánh CAR 12 và CAR 36 |

99 |

62 |

0,0002 |

3,70 |

So sánh CAR 24 và CAR 36 |

88 |

73 |

0,4077 |

0,828 |

Nhìn chung, kết quả thu được từ các kiểm định cho hiệu quả tài chính - hiệu suất cổ phiếu (CAR) cho thấy mức kém hiệu quả tài chính sau niêm yết và mức độ thể hiện giảm dần qua các giai đoạn nắm giữ, đạt mức kém hiệu quả nhất vào giai đoạn nắm giữ thứ 3.

Những phát hiện từ nghiên cứu này có đóng góp các khuyến nghị quan trọng tới các nhà đầu tư, nhà quản lý. Thứ nhất, kết quả từ nghiên cứu này có thể giúp các nhà đầu tư đánh giá rủi ro liên quan đến công ty niêm yết mới và cải thiện quyết định đầu tư của họ. Tiếp theo, với hiệu suất cổ phiếu giảm trong dài hạn sau niêm yết, nhà đầu tư cần cân nhắc việc nắm giữ cổ phiếu ngắn hạn hoặc dài hạn để có được lợi ích tốt nhất. Thứ hai, kết quả nghiên cứu cũng thông báo cho các nhà quản lý rằng họ nên cải thiện giám sát và kiểm soát để giảm mức độ bất cân xứng thông tin và tăng cường tính minh bạch và chất lượng trong báo cáo tài chính của các công ty sau niêm yết để bảo bảo cho lợi ích của các nhà đầu tư. Cuối cùng, bài viết có đóng góp mới cho tổng quan về hiệu quả tài chính, rằng giống như các nghiên cứu tại quốc gia phát triển như Mỹ, Canada, Úc, Châu Âu, nghiên cứu này cung cấp thêm bằng chứng cập nhật về hiệu quả tài chính giảm dần sau sự kiện tại thị trường mới nổi./

NCS.ThS. Dương Thị Chi

Trường Đại học Kinh Tế Quốc Dân